1. Introdução

Foi publicada no dia 4 de agosto de 2006 a Medida Provisória nº 315, que dispõe sobre uma gama de assuntos ligados ao comércio exterior, e talvez por isto tenha sido apelidada pelos meios de comunicação de “pacote cambial”. Analisaremos, a seguir, alguns aspectos tributários relevantes da referida MP.

2. Manutenção de numerário no exterior

Dentre os temas versados pelo citado ato normativo, interessa-nos de perto a possibilidade aventada em seu artigo 1º, abaixo transcrito:

Art. 1º. Os recursos em moeda estrangeira relativos aos recebimentos de exportações brasileiras de mercadorias e de serviços para o exterior, realizadas por pessoas físicas ou jurídicas, poderão ser mantidos em instituição financeira no exterior, observados os limites fixados pelo Conselho Monetário Nacional.

Tal norma consiste em tentativa do Governo Federal no sentido de estimular a manutenção de recursos das empresas exportadoras no estrangeiro, com a conseqüente diminuição da oferta de dólares no mercado nacional e, posteriormente, uma maior valorização da moeda americana. Pretende o Governo, com tal medida, estimular a desvalorização da moeda nacional frente ao dólar, possibilitando assim o aumento das exportações de segmentos que ainda são demasiado dependentes do preço baixo do produto para o estabelecimento de negócios no além-mar.

Considerando que a medida provisória entrou em vigor na data de sua publicação, toda e qualquer receita decorrente de contrato de câmbio ainda não paga até a edição da norma poderá ser mantida no estrangeiro, mesmo aquelas decorrentes de contratos já firmados anteriormente a 4 de agosto de 2006, desde que dentro dos limites fixados pelo CMN.

Em nota técnica[1] divulgada após a publicação da Medida Provisória, o Departamento Intersindical de Estatísticas e Estudos Econômicos – DIEESE informa que as mudanças legislativas implicam em “…maiores facilidades na atividade exportadora, uma vez que as empresas poderão reter parcela do valor exportado no exterior, de forma a realizar despesas com investimentos e dívidas contratadas fora do país.”

Assim, a regra da obrigatoriedade de trazer os recursos financeiros obtidos com a exportação para o mercado nacional, convertendo-os para a moeda local (a chamada “cobertura cambial”) foi excepcionada, sendo agora possível conservá-los em instituições financeiras estrangeiras nos limites fixados pelo Conselho Monetário Nacional.

Mediante Resolução editada na mesma data em que publicada a MP 315, a qual levou o número 3.389, o Conselho Monetário Nacional estabeleceu em 30% da receita das exportações o valor máximo que pode remanescer no estrangeiro, devendo os 70% restantes ser obrigatoriamente objeto de contrato de câmbio no prazo de 360 dias[2] do embarque da mercadoria ou da prestação do serviço.

Uma primeira vantagem vislumbrada pela alteração em comento consiste na não incidência da Contribuição Provisória sobre Movimentação Financeira (CPMF) sobre a parcela que é mantida no exterior, independentemente da discussão acerca da aplicabilidade ou não da imunidade prevista no artigo 149 da Constituição a tal contribuição[3].

Desta forma, as empresas exportadoras ficam com a opção de nacionalizar a integralidade da receita decorrente da exportação ou então reservar até 30% deste valor para manter no exterior, desde que sejam destinados a “investimento, aplicação financeira ou pagamento de obrigação próprios do exportador”, como condiciona a MP.

Sobre os impactos econômicos de tal medida, concluiu o DIEESE, na nota já mencionada, que “…serão mais beneficiadas as empresas que ao mesmo tempo exportam e importam, já que estimativas indicam que os custos de conversão dólar/real/dólar chegavam a 5% da corrente comercial (valor total das importações e exportações)”. Estima o DIEESE que cerca de 65% das empresas brasileiras praticam ambas as atividades (exportações e importação).

Segundo nos parece, quis o Governo, além de buscar a diminuição de dólares em circulação, incentivar também a reestruturação do parque produtivo nacional, mediante o incremento de importações que pode resultar do “pacote”. E assim pensamos porque as aplicações financeiras e investimentos em bancos no estrangeiro tendem a render menos do que nossa ainda estratosférica taxa de juros. Logo, a tendência é que a manutenção dos recursos no exterior sirva como forma de baratear os custos de importação e modernização do mercado nacional.

3. Substituição do sujeito ativo no contrato de câmbio

Outro aspecto relevante da medida provisória consiste na previsão, em seu artigo 2º, de uma modalidade simplificada de contrato de câmbio “dúplice”, ou seja, que envolva ao mesmo tempo a conversão da moeda estrangeira em moeda nacional e a transformação desta em moeda estrangeira. Trata-se de medida simplificadora aplicável aos valores que não possam ser mantidos no exterior por ultrapassarem o limite de 30%, mas que ainda assim queiram ser usados pelo exportador no pagamento externo.

O parágrafo único do artigo 2º da MP dá a entender, no entanto, que nestas ocasiões haveria incidência de CPMF, visto que “…os recursos da compra e da venda da moeda estrangeira deverão transitar, por seus valores integrais, a crédito e a débito de conta corrente bancária no País, de titularidade do contratante da operação”. Em nossa opinião a incidência da CPMF no caso é incabível, em razão da imunidade já mencionada do artigo 149, § 2º, I da CF/88.

É interessante verificar que tal contrato de câmbio simplificado é condicionado à aplicação da mesma taxa de câmbio (cotação) para ambas as operações nele representadas, devendo ainda ocorrer na mesma data e na mesma instituição.

Outro fator relevante consiste na autorização contida no artigo 5º da Resolução nº 3.389 do Conselho Monetário Nacional, em especial no que permite que empresas do mesmo grupo econômico da exportadora figurem em seu lugar no contrato de câmbio:

Art. 5º Os contratos de câmbio relativos a exportação podem ser celebrados por pessoa diversa do exportador nos casos de: (…)

III – empresas do mesmo grupo econômico, assim consideradas a empresa controladora e suas controladas, bem como as empresas que sejam controladas pela mesma controladora, em ambos os casos desde que haja por parte do exportador prévia comunicação à Secretaria da Receita Federal e a secretaria estadual ou distrital de fazenda ou órgão equivalente.

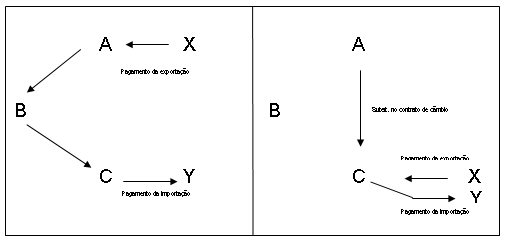

Tal configuração permite a redução de custos tributários com a transmissão do capital entre o mesmo grupo econômico, visto que será possível, por exemplo, que uma empresa do mesmo grupo figure no contrato e, por conseguinte, receba os valores diretamente da devedora da empresa exportadora oriundos do estrangeiro. Assim, imaginemos um caso fictício envolvendo 3 empresas do mesmo grupo (A, B, e C) em que a controladora (B) decida repassar recursos obtidos via contrato de exportação para outra empresa do grupo que precise fechar um contrato grande de importação. Em vez de a exportadora (A) receber os valores (v.g. os 70% que não podem ser mantidos no exterior), repassá-lo à controladora (B) e esta destiná-lo à empresa coligada (C), a transmissão poderá ocorrer diretamente do devedor da exportadora (X) para a coligada (C), que utilizará o numerário para pagar o credor da importação (Y).

O raciocínio acima encontra-se resumido no quadro abaixo:

A redação do citado artigo 5º da Resolução nº 3.389 poderia gerar dúvidas no que tange à “comunicação prévia” aos órgãos públicos ali prevista. Afinal de contas, tratar-se-ia de prévia comunicação do exportador acerca do que: (a) do fechamento do contrato de câmbio por empresa distinta da exportadora ou (b) da condição de empresas do mesmo grupo empresarial? Não obstante nosso entendimento se incline pela segunda opção, cremos que a primeira é mais consentânea com o (inconstitucional) ideal burocratizante do Fisco.

4. Conclusões

A Medida Provisória 315 traz interessantes inovações visando o incentivo indireto às exportações e a modernização do mercado nacional mediante o incremento das importações por ela possibilitado. Somente a experiência poderá comprovar sua eficácia social, mas nos parece que a medida foi a princípio acertada, com a ressalva da inferência indireta à CPMF supostamente incidente sobre a operação de câmbio, haja vista a imunidade prevista no artigo 149 da CF/88 sobre as receitas decorrentes do comércio exterior.

Informações Sobre o Autor

Cláudio de Oliveira Santos Colnago

Advogado Associado à Bergi Advocacia Tributária em Vitória – ES. Membro da Academia Brasileira de Direito Tributário (ABDT). Professor de Direito Tributário e Direito Constitucional. Especializando em Direito Tributário pelo Instituto Brasileiro de Estudos Tributários (IBET). Mestre em Direitos e Garantias Fundamentais pela FDV. Co-autor dos livros “Execução Fiscal” (Ed. Del Rey, 2003) e “Processo Administrativo Fiscal Federal” (Ed. Del Rey, 2006). Autor do livro “Interpretação conforme a Constituição” (Ed. Método, 2007).