Nos termos do ordenamento jurídico vigente, os investidores estrangeiros podem aplicar seus recursos em quaisquer instrumentos e modalidades operacionais disponíveis aos investidores brasileiros nos mercados financeiro e de capitais locais, de acordo com as normas e condições estabelecidas pelo Conselho Monetário Nacional (CMN)[1], que passamos a analisar.

Conceito

O critério adotado pela legislação pátria para classificar o investidor como estrangeiro ou brasileiro não é o da nacionalidade, mas sim o do país de residência. Para os fins da regulamentação aplicável, são considerados investidores brasileiros as pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no Brasil (residentes).

Consequentemente, são investidores estrangeiros as pessoas físicas ou jurídicas residentes, domiciliadas ou com sede no exterior (não-residentes)[2].

Procedimento

Para investir em nosso País, como se trata de não-residente, o investidor estrangeiro deverá contratar os serviços de uma ou mais instituições para atuar como seu representante legal, representante fiscal e custodiante.

O representante legal é responsável por apresentar todas as informações de registro para as autoridadades brasileiras competentes, ou seja perante a Comissão de Valores Mobiliários (CVM), o Banco Central do Brasil (Bacen) e a Secretaria da Receita Federal (SRF), de acordo com as atribuições de cada um desses órgãos.

Quando o representante legal for uma pessoa física ou jurídica não financeira, o investidor precisará nomear também uma instituição financeira devidamente autorizada pelo Bacen, que será co-responsável pelo cumprimento das obrigações do representante legal.

O representante fiscal, por sua vez, é o responsável pelos assuntos tributários e fiscais, em nome do investidor estrangeiro perante as autoridades brasileiras.

Compete ao custodiante manter atualizados os documentos e controlar todos os ativos do investidor estrangeiro em contas segregadas e fornecer, a qualquer momento, informações que vierem a ser solicitadas pelas autoridades brasileiras ou pelo próprio investidor estrangeiro.

Os ativos financeiros, as ações negociadas e quaisquer outras formas de aplicações financeiras devem ser registradas e mantidas em custódia ou em depósitos bancários por uma instituição autorizada pela CVM e pelo Bacen. Existem diversas instituições financeiras (bancos, sociedades distribuidoras de títulos e valores mobiliários e sociedades corretoras de títulos e valores mobiliários) devidamente credenciadas para realizar a atividade de custodiante e que podem também atuar como representantes legal e fiscal do investidor estrangeiro.

Uma vez escolhida a instituição que atuará como custodiante do investidor estrangeiro, as partes (custodiante e investidor estrangeiro) assinarão um contrato e o custodiante pedirá informações detalhadas ao investidor, de acordo com a legislação brasileira, que exige que cada instituição financeira conheça o seu cliente (“know your costumer”). Em seguida, o custodiante solicitará à CVM o código operacional do investidor estrangeiro. No prazo máximo de 24 horas, a CVM disponibilizará esse código. Simultaneamente, a CVM requisitará à SRF a inscrição do investidor estrangeiro perante o Cadastro Nacional de Pessoa Jurídica (CNPJ), para efeito de tributação.

Além disso, os recursos investidos no Brasil estão sujeitos ao registro no Bacen. Esse registro é eletrônico, sendo feito no Sistema de Informações do Banco Central – Sisbacen através da funcionalidade denominada Registro Declaratório (RDE). O registro inicial e suas atualizações subseqüentes constituem requisito obrigatório e indispensável para quaisquer movimentações com o exterior (ingresso ou saída de divisas) e respectivo fechamento de câmbio, devendo ser providenciado antes do início de cada operação. O representante legal é responsável pelo registro destas operações.

Logo, para realizar operações nos mercados financeiro e de capitais brasileiros, o investidor estrangeiro deverá ter um código operacional fornecido pela CVM, o número do CNPJ e um RDE para cada operação.

Aspectos Fiscais

Conforme acima explicado, o investidor estrangeiro deverá nomear uma instituição financeira autorizada a funcionar pelo Bacen como seu representante fiscal, que será a responsável, no País, pelo cumprimento das obrigações tributárias decorrentes de suas operações.

Os tributos que podem incidir sobre tais operações são o Imposto de Renda (IR), o Imposto sobre Operações Financeiras (IOF) e a Contribuição Provisória sobre Movimentação ou Transmissão de Valores e de Créditos e Direitos de Natureza Financeira (CPMF).

IR

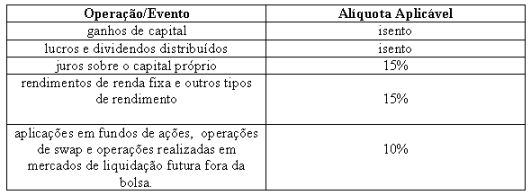

No que diz respeito ao IR, existe um regime tributário mais favorável aplicável exclusivamente aos investidores estrangeiros que realizam operações financeiras no Brasil de acordo com as normas e as condições estabelecidas pelo CMN e são oriundos de país que tribute a renda à alíquota igual ou superior a 20%[3]. Os rendimentos auferidos por investidores estrangeiros que atendam a esses requisitos sujeitam-se à incidência do IR às alíquotas indicadas na tabela abaixo.

Consideram-se ganhos de capital os resultados positivos auferidos: (i) nas operações realizadas em bolsas de valores, de mercadorias, de futuros e assemelhadas, com exceção das operações conjugadas que permitam a obtenção de rendimento predeterminados; e (ii) nas operações com ouro, ativo financeiro, fora de bolsa.

Nos casos em que há tributação, a base de cálculo do IR, bem como o momento de sua incidência sobre os rendimentos auferidos pelo investidor estrangeiro, obedecem às normas aplicáveis aos rendimentos da mesma natureza auferidos por investidores brasileiros. Ou seja, o imposto deve ser retido na fonte quando do pagamento ou crédito dos rendimentos, no País, no 3º dia útil da semana subseqüente, e a responsabilidade pelo recolhimento é da pessoa jurídica que efetuar o respectivo pagamento ou crédito dos rendimentos. A única exceção a essa regra é representada pelas aplicações em fundos de investimento, em que a incidência do IR ocorre exclusivamente no resgate de quotas.

As aplicações financeiras realizadas por investidores estrangeiros em títulos públicos federais e em quotas de fundos de investimento em empresas emergentes e em empresas de participação não estão sujeitas à incidência de IR. Todavia, a isenção de IR para títulos públicos federais aplica-se somente aos títulos adquiridos após 16 de fevereiro de 2006. A isenção para quotas de fundos de investimento em empresas emergentes e em empresas de participação somente será concedida ao titular das quotas que, isolado ou em conjunto com pessoas ligadas, represente menos de 40% das quotas emitidas. Também não se aplica a isenção aos fundos de investimento que detiverem em suas carteiras mais de 5% em títulos da dívida que não sejam títulos públicos federais. Títulos públicos federais são expressamente permitidos e não estão enquadrados nesse limite de 5%. A isenção tampouco se aplica aos investidores estrangeiros oriundos de países classificados como “paraísos fiscais”, como comentaremos logo a seguir.

Cumpre salientar que os investidores estrangeiros que decidam operar no Brasil sem o atendimento às normas e condições estabelecidas pelo CMN ficam, para efeitos tributários, sujeitos às mesmas regras aplicadas aos investidores brasileiros, caso em que a retenção e recolhimento do IR sobre seus rendimentos deverá ser feita por seu representante legal.

Da mesma forma, os investidores estrangeiros oriundos de paraísos fiscais também se equiparam aos investidores brasileiros para fins de incidência de IR[4]. O conceito de paraíso fiscal abrange qualquer país ou dependência que não tributa a renda ou que a tributa à alíquota inferior a 20%, ou, ainda, cuja legislação interna oponha sigilo relativo à composição societária de pessoas jurídicas ou à sua titularidade.

Para efeitos tributários, são considerados paraísos fiscais as seguintes jurisdições: (i) Andorra; (ii) Anguilla; (iii) Antígua e Barbuda; (iv) Antilhas Holandesas; (v) Aruba; (vi) Comunidade das Bahamas; (vii) Bahrein; (viii) Barbados; (ix) Belize; (x) Ilhas Bermudas; (xi) Campione D´Italia; (xii) Ilhas do Canal (Alderney, Guernsey, Jersey e Sark); (xiii) Ilhas Cayman; (xiv) Chipre; (xv) Cingapura; (xvi) Ilhas Cook; (xvii) República da Costa Rica; (xviii) Djibouti; (xix) Dominica; (xx) Emirados Árabes Unidos; (xxi) Gibraltar; (xxiii) Hong Kong; (xiv) Lebuan; (xxv) Líbano; (xxvi) Libéria; (xxvii) Liechtenstein; (xxviii) Luxemburgo (no que diz respeito às sociedades holding regidas, na legislação luxemburgesa, pela Lei de 31 de julho de 1929); (xxix) Macau; (xxx) Ilha da Madeira; (xxxi) Maldivas; (xxxii) Malta; (xxxiii) Ilha de Man; (xxxiv) Ilhas Marshall; (xxxv) Ilhas Maurício; (xxxvi) Mônaco; (xxxvii) Ilhas Montserrat; (xxxviii) Nauru; (xxxix) Ilha Niue; (xl) Sultanto de Omã; (xli) Panamá; (xlii) Fderação de São Cristóvão e Nevis; (xliii) Samoa Americana; (xliv) Samoa Ocidental. (xlv) San Marino; (xlvi) São Vicente e Granadinas. (xlvii) Santa Lúcia; (xlviii) Seychelles; (xlix) Tonga; (l) Ilhas Turks e Caicos; (li) Vanuatu; (lii) Ilhas Virgens Americanas; (liii) Ilhas Virgens Britânicas[5].

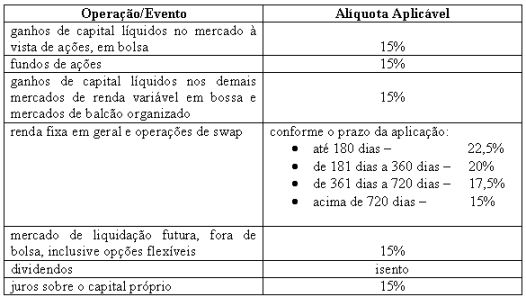

Os rendimentos auferidos por investidores estrangeiros oriundos de paraísos fiscais sujeitam-se à incidência do IR às mesmas alíquotas aplicáveis aos investidores brasileiros, como segue:

Nas operações realizadas em bolsa pelo investidor estrangeiro oriundo de paraíso fiscal haverá a incidência de IR na fonte, a título de antecipação, à alíquota de 0,005%[6].

Se por acaso houver transferência do domícilio do investidor estrangeiro de um paraíso fiscal para uma jurisdição que tribute a renda à aliquota igual ou superior a 20%, será possível modificar também o regime tributário aplicável, mas essa alteração dependerá da apresentação à CVM da documentação comprobatória do evento. A aprovação da alteração do regime tributário será evidenciada por um ofício da CVM, que terá alcance retroativo à data do evento.

IOF

O IOF tem como fato gerador a realização de operações de crédito, câmbio e seguros, ou relativos a títulos e valores mobiliários, cuja alíquota varia em função das operações realizadas. Os recursos dos investidores estrangeiros estão sujeitos à tributação pelo IOF quando do ingresso das dívidas no País. A alíquota do IOF poderá variar de zero a 25%.

A base de cálculo do IOF é o montante em moeda nacional, recebido, entregue ou posto à disposição, correspondente ao valor, em moeda estrangeira, da operação de câmbio.

Atualmente, para o investidor estrangeiro, a alíquota é zero para aplicações em fundos de renda fixa e investimentos em títulos e aplicações em valores mobiliários.

CPMF

A CPMF é um tributo federal que incide sobre movimentações financeiras de pessoas físicas ou jurídicas e cuja alíquota é de 0,38%ota aljuras de pessoas fs.s res ados em açciaçdores estrangeiros relativos ii) Ilhas Virgens Americanas; (liii)lta; (xxxiii). A incidência da CPMF ocorrerá quando os recursos do investidor estrangeiro ingressarem no País, ou quando houver remessa para o exterior. Em qualquer dessas hipóteses (ingresso ou saída de divisas) os recursos deverão transitar, obrigatoriamente, na conta corrente de depósito do titular da aplicação em instituição financeira.

Não haverá incidência da CPMF nos lançamentos em contas de investidores estrangeiros relativos a entradas no País e a remessas para o exterior de recursos financeiros, desde que esses recursos sejam utilizados, exclusivamente, em operações que tenham por objeto: (i) a compra e venda de ações realizadas em recintos ou sistemas de negociação de bolsa de valores e no mercado de balcão organizado; ou (ii) contratos referenciados em ações ou índices de ações negociados em bolsas de valores, de mercadorias e de futuros e intermediados por instituições financeiras, sociedades corretoras de títulos e valores mobiliários, sociedades distribuidoras de títulos e valores mobiliários e sociedades corretoras de mercadorias.

Conclusão

Em vista do exposto, concluímos que o regime tributário brasileiro aplicável aos investidores estrangeiros é bastante atraente e tem sido muito importante para atrair os capitais disponíveis no mercado internacional.

Informações Sobre o Autor

Walter Douglas Stuber

sócio fundador de Walter Stuber Consultoria Jurídica, atuando como advogado especializado em direito empresarial, societário, financeiro e mercado de capitais e autor de inúmeros artigos publicados nessa área em revistas jurídicas nacionais e internacionais.