Valéria Cristina Barbosa Taveira – Advogada. Pós graduada em direito processual civil. A autora é membro da Comissão De Assuntos Tributários e Comissão de Processo Civil pela OAB seccional Mato Grosso do Sul.

Resumo: Na República Federativa do Brasil, o exercício da atividade econômica da agropecuária, constitui a principal forma de empreendimento desenvolvida no país, correspondendo a 49,9% das exportações brasileiras, fomentando a economia brasileira em U$$ 45 (quarenta e cinco) bilhões de dólares no primeiro semestre de 2016. Por agropecuária, entendemos a exploração das atividades agrícolas, pecuárias, extração e a exploração vegetal e animal; a transformação de produtos agrícolas ou pecuários, sem que sejam alteradas a composição e as características do produto in natura, realizada pelo próprio agricultor ou criador. Como se pode observar o objeto atinente as atividades ruralistas é amplo, sendo vasta a incidência da tributação ocorridas nos vários fatores de produção e circulação da atividade econômica desenvolvida. Importante mencionar que o exercício de tal atividade pode ocorrer tanto por produtor rural pessoa física quanto com a constituição de pessoa jurídica. Mudar-se-á o regime jurídico conforme a caracterização ou não de pessoa jurídica.

Palavras-chave: 1. Agropecuária 2. Tributação 3. Produtor Rural.

Abstract: In the Federative Republic of Brazil, the economic activity of agriculture is the main form of enterprise developed in the country, corresponding to 49.9% of Brazilian exports, feeding the Brazilian economy US$ 45 Billion in the first half of 2016 alone. By farming we understand the exploitation of agricultural activities in general, which can be livestock, extraction and plant and animal exploitation; the processing of agricultural or livestock products, without altering the composition and characteristics of the natural product, carried out by the farmer or the breeder himself. As can be observed, the object of rural activities is broad, and the incidence of taxation on the various factors of production and circulation of developed economic activity is vast. It is important to mention that the exercise of such activity can occur, as definition of rural producer, by an individual or legal entity. The legal regime will change according to the characterization or not of legal entity. It will be sought, through the development of this scientific article, the understanding of the tax impacts borne by the individual rural producer and constituted in the form of a corporate society. For this, the operational methodology will be based on the consultation of the federal constitution and infraconstitutional normative body that regulates the use of land, the production, the commercialization of agricultural products; as well as the regulatory rules of the main taxes in this economic segment. The present study is a result of concern with the taxes borne by the rural producer when carrying his activity out, being notorious the vast extensions of land that Brazil has in its territory.

Keywords: 1. Agriculture 2. Taxation 3. Rural Produce.

Sumário: Introdução. 1. O exercício da atividade econômica da agropecuária. 2. O regramento jurídico dos tributos. 3. O produtor rural pessoa física. 4. O produtor rural pessoa jurídica. Considerações finais. Referências.

Introdução

O principal aspecto da tributação na agropecuária decorre da preocupação com o ônus tributário suportado pelo produtor rural, no desempenho de sua atividade econômica. Tal preocupação justifica-se ao considerarmos que o Brasil é um dos principais exportadores agrícolas mundiais. Em 2016, as exportações nacionais fomentaram a economia em U$$ 45 (quarenta e cinco) bilhões de dólares no primeiro semestre de 2016.

De um lado obtemos a organização tributária, responsável pela instituição, arrecadação e fiscalização dos tributos. Do outro, há o contribuinte – pessoa física ou jurídica – que suporta o ônus que lhe foi imputado. Há uma relação jurídica estabelecida e que deve ser respaldada pela ordem constitucional, até então vigente desde 1988. Nossa carta magna defende a ordem econômica que deve ser coerente com os fundamentos da República Brasileira.

O manejo da terra e suas riquezas remontam aos mais antigos documentos históricos que tratavam sobre o assunto: as ordenações. Deste modo, o poder instituído buscou regrar a questão fundiária no Brasil. Com o andar da história, surgiram as capitanias hereditárias – sistemas de distribuições de terras realizado pela metrópole portuguesa sobre as terras brasileiras, outorgando direitos aos fazendeiros de utilizar extensões de terras.

Curiosamente esse sistema de concessão de direitos alusivos ao manejo da terra, implementado por Portugal na época imperialista, muito assemelha-se com as divisões latifundiárias da idade média ocasionada na Europa dos séculos V ao XV d.C. Independentemente da nomenclatura utilizada e o período correspondente, certo é que o Estado preocupou-se em regulamentar a questão da terra.

O Brasil possui uma faixa territorial de 8.516.000 km². O desempenho da atividade econômica da agropecuária justifica-se pelas vastas extensões territoriais que o país possui. O que contribui e muito para todas as formas de extração; a exploração das atividades agrícolas, pecuárias, extração e a exploração vegetal e animal; a transformação de produtos agrícolas ou pecuários, sem que sejam alteradas a composição e as características do produto in natura, realizada pelo próprio agricultor produtor rural.

Como não óbice jurídica para a constituição de pessoa jurídica para a desenvoltura da atividade, a tributação é diferenciada se o produtor rural é formada por sociedade empresária ou pessoa física. Este artigo científico visa analisar os principais tributos suportados pelo produtor rural e discorrer sobre o regime jurídico suportado pelo exercício do agronegócio.

- O exercício da atividade econômica da agropecuária

Sabe-se que o Estado brasileiro adotou o sistema capitalista como regime econômico, fundada na valorização do trabalho humano e na livre iniciativa, observados os princípios da propriedade privada e sua função social; bem como a livre concorrência. Deste modo foi disciplinado pela Constituição Federal de 1988 o regramento jurídico da ordem infraconstitucional brasileira.

Função social da propriedade privada. Ordem econômica. Valorização do trabalho humano. Tributação. São temas atinentes a ordem constitucional estabelecida e que visam a validar as normas regulamentadoras da livre iniciativa e segmento empresarial brasileiro. Pois bem, o constituinte originário albergou vários aspectos jurídicos-econômicos para compor o campo de incidência das normas brasileiras.

No tocante a propriedade privada, foi estabelecida uma função social para ela. Sendo cumprida quando há o devido aproveitamento racional e adequado da terra; utilização adequada dos recursos naturais disponíveis e preservação do meio ambiente. Desta forma, cabe ao proprietário rural, no desempenho de atividade econômica, a observância daqueles postulados elencados pelo poder constituinte originário.

No tocante ao exercício de atividades rurais, nas palavras de Pedro Eisttein dos Santos Anceles:

Atividade, em sentido genérico, designa a soma de ações, de atribuições, de encargos ou de serviços desempenhados pela pessoa física ou jurídica. Apud Pannucio: é o tipo de atividade que qualifica a empresa e assim lhe estabelece a disciplina jurídica. É o tipo de atividade que qualifica o sujeito, que, em falta do exercício da atividade, é neutro; e de outra parte, o nexo entre atividade e sujeito, através da imputação, nasce do fato óbvio que não pode existir atividade sem sujeito. Nem pode existir atividade que não utilize os meios (organizações de pessoas e de coisas), o que evidencia a relação entre atividade de empresa e estabelecimento (ANCELES, 2001, p. 23).

Na acepção colocada pelo autor acima mencionado, percebe-se que a atividade econômica desenvolvida pelo indivíduo irá determinar a tipologia da disciplina jurídica a ser empregada. Qualificando tanto o sujeito quanto o exercício do empreendimento rural. No tocante a tributação do produtor rural – pessoa física ou jurídica – é indispensável informar que há facultatividade para o desempenho do empreendedorismo rural.

A Carta Magna de 1988, no capítulo concernente a política agrícola e fundiária estabeleceu que a lei garantirá tratamento especial à propriedade produtiva e fixará normas para o cumprimento dos requisitos relativos a sua função social. Sendo está cumprida quando há atendimento a graus e exigências estabelecidos em lei, como o aproveitamento racional e adequado da terra, utilização adequada dos recursos naturais disponíveis e preservação do meio ambiente; observância das disposições que regulam as relações de trabalho; exploração que favoreça o bem-estar dos proprietários e dos trabalhadores.

Destarte, o constituinte originário elegeu que a função social da propriedade rural será desenvolvida mediante o cumprimento daqueles postulados. Interessante informar que a propriedade rural vai muito além que ser dono de extensões de terra. O instituto em análise foi estudado pelos romanos, atribuindo-o as características de usar, dispor e gozar da coisa. A Idade Média contribuiu para a regulamentação do manejo da terra entre os feudos ou servos.

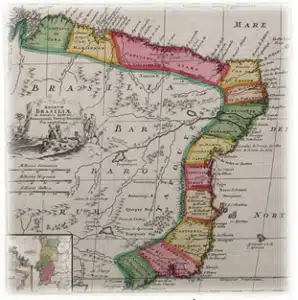

No Brasil, ainda que em tempos remotos, a terra foi objeto de atenção normativa em ordenações Filipinas, Manuelinas e Afonsinas. As capitanias hereditárias – sistema de distribuição de faixas de terras pela coroa portuguesa – nos demonstra que a divisão das faixas territoriais produtivas remonta a épocas longínqua, mas que gozam de atenção estatal. Interessante a imagem abaixo demonstrando a divisão das Capitanias Hereditárias:

Conforme pode-se deduzir, a divisão de grandes faixas de terras ocorria de modo a facilitar o sistema de administração territorial criado pelo rei D. João III, pois evitava-se invasões estrangeiras, assemelhando-se ao sistema feudal implementado na Idade Média, só que ao receber a concessão estatal, havia a hereditariedade como forma de transmissão de dos direitos de utilizar a terra (CARVALHO, José Baptista de. Capitanias hereditárias. Disponível em: <www.historiadobrasil.net/capitaniashereditarias.).

Hodiernamente, mesmo transcritos séculos da instauração das capitanias hereditárias, o Estado brasileiro também visa regulamentar a exploração econômica fundiária no Brasil, condicionando-a ao cumprimento de sua função social. O Estatuto da terra corroborando este entendimento dispõe que: “a propriedade privada da terra cabe intrinsecamente uma função social e seu uso é condicionado ao bem-estar coletivo previsto na Constituição Federal”.

- O regramento jurídico dos tributos

O Estado utiliza da arrecadação tributária para suprir as necessidades básicas dos indivíduos. Como em um contrato social, aquele ente organizacional possui a prerrogativa de fornecer bens ou serviços à população. Aos súditos, tão somente, devem arcar com a carga que lhe são imposta, advindo daí a significação do vocábulo tributo, do latim tributare como algo imposto.

Mas não é toda contraprestação pecuniária que deve ser compreendida como tributo. O Código Tributário Nacional, em seu art. 3° estabelece que “tributo é toda prestação pecuniária compulsória, em moeda ou cujo valor nela se possa exprimir, que não constitua sanção de ato ilícito, instituída em lei e cobrada mediante atividade administrativa plenamente vinculada”. Consoante leitura do texto legislativo, podemos compreender que tributo é a arrecadação pecuniária por meio do qual o Estado arrecada recursos financeiros para cumprir suas funções essenciais.

Não é multa, tão pouco corresponde a alguma sanção. A Compulsoriedade revela a irrelevância da volutio humana na arrecadação tributária, todavia, com a previsão do princípio da legalidade pela carta política, é imposto a organização tributária o respeito à lei como corolário principal para respaldar a atividade arrecadatória.

O Supremo Tribunal Federal adotou a teoria pentapartida na classificação das espécies tributárias, alocando-as e grupos de: a) empréstimos compulsórios; b) impostos; c) taxas: d) contribuições especiais; e) contribuição de melhoria. O interesse na classificação dos tributos não é apenas de ordem acadêmica, distante das consequências práticas que o tema pode despertar.

O próprio texto constitucional adota uma classificação por elementos que entende relevantes e faz, daí, resultar consequências relativamente ao seu regime jurídico (KONKEL JUNIOR, 2005, p. 119). A Constituição Federal nos conduz a vinculação da atividade estatal ao tributo a fim de classifica-lo. Oportuno mencionar que a estrita correspondência do produto arrecadado é objeto de estudo do Direito Financeiro.

Preocupando-se tão somente o Direito Tributário com a instituição, arrecadação e fiscalização dos tributos. Realizada esta análise, atentaremos a categoria das contribuições, que subdividem-se contribuições de intervenção no domínio econômico, contribuições do interesse de categorias profissionais ou econômicas e contribuições de seguridade sociais, estas englobando as CSL, COFINS e PIS.

Sendo que cabe à lei complementar o estabelecimento de normas gerais em matéria de legislação tributária, no tocante à a) definição de tributos e suas espécies, fatos gerados e bases de cálculo; b) obrigação, lançamento, crédito, prescrição e decadência tributária; c) adequado tratamento tributário. Respeitados os princípios da anterioridade nonagesimal, sendo que as contribuições sociais só poderão ser exigidas após decorridos noventa dias da data da publicação da lei que as houver instituídos ou modificado.

Hodiernamente, no que concerne às contribuições, a destinação faz parte de sua própria estrutura, pois a previsão legal de destinação diversa daquela determinada pelo texto constitucional, acarreta a própria inconstitucionalidade do tributo.

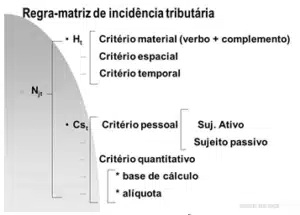

Paulo de Barros Carvalho corroborando a compreensão da classificação das exações tributária aduziu que: “no degrau de hermenêutica jurídica, o grande desafio de quem pretende desvelar conteúdo, sentido e alcance das regras de direito radica na infestável dicotomia entre a letra da lei e a natureza do fenômeno jurídico subjacente”. Evidenciando-se a pertinência da interpretação das normas tributárias como corolário da compreensão do fenômeno impositivo. Aliás, foi esse doutrinador que criou a Regra Matriz de Incidência Tributária exemplificada abaixo:

Fonte: Representação Esquematizada retirada do seguinte endereço eletrônico: <https://www.google.com.br/search?q=regra+matriz+de+incid%C3%AAncia+tribut%C3%A1ria&rlz=1C1NHXL_pt-BRBR729BR729&espv=2&source=lnms&tbm=isch&sa=X&ved=0ahUKEwip66-28J3TAhXC6yYKHTY1B3oQ_AUIBygC&biw=1536&bih=740#imgrc=Y9sq10cImgSVAM>.

A regra matriz de incidência impositiva constitui modelo teórico tributária envolvendo todas as operações que compõem o tributo: os critérios material (verbo de complementação indeterminada), temporal e espacial; pessoal e quantitativo, visam estabelecer a relação jurídica tributária como a habilitada a produção de efeitos no mundo fenomênico, respeitado a legalidade de tais atos, como garantia constitucional ao cidadão-contribuinte.

Nas palavras do criador da RMIT: “a esquematização formal da regra-matriz de incidência tem-se mostrado um ultíssimo instrumento científico, de extraordinária fertilidade e riqueza para a identificação e conhecimento aprofundando da unidade irredutível que define a fenomenologia básica da imposição tributária. Sendo seu emprego é extremante fácil e prático” (BARROS, 2016, p.343).

- O produtor rural pessoa física

Antes de adentramos na compreensão do produtor rural pessoa física ou jurídica, informamos que as atividades de agronegócio correspondem a 49,9% das exportações brasileiras, fomentando a economia brasileira U$$ 45 bilhões no primeiro semestre de 2016, os dados são do jornal online gazeta do povo. É evidente a relevância do empreendedorismo agrícola brasileiro, o país é um grande celeiro nacional.

Deste modo, é de suma relevância que o desempenho das atividades rurais atendam à sua função social. E não há como omitir a respeito da tributação enfrentada pelos produtores rurais, tema que será abordado em momento oportuno. Por ora, denotemos em conceituar quem exerce aquele atividade e como ocorre o regramento jurídico correspondente, para tão somente avançarmos em compreender a carga tributária suportada por esse segmento da economia nacional:

O agronegócio é um conjunto de negócios também relacionados à agricultura, inserido no patamar econômico, baseado numa cadeia produtiva diretamente ligada à indústria e ao serviço, de forma a atender o consumidor, com produto retirado do campo e levado ao mercado interno e externo, sempre pela busca da excelência em produtividade, qualidade e rentabilidade. Relacionando-se com a cadeia produtiva, com os produtores e os que estão envolvidos no processamento e distribuição (Os impactos tributários e operacionais, na conversão do produtor rural, pessoa física para pessoa jurídica no setor agrícola de grãos e fibras. Disponível em: <www.crcba.org.br/submissaodetrabalhos/arquivos/8e9795ce78.pdf>.

A produção agrícola é responsável pelos setores da agricultura no setor econômico, com base em cadeia produtiva, onde o produtor rural exerce função de destaque porque é ele quem ordena os fatores de produção (capital, insumo, mão de obra especializada) com vistas a produção de bens ou serviços agropecuários comercializáveis.

Na atividade rural encontram-se duas formas jurídicas possíveis de exploração: pessoa física ou jurídica, que segundo o código civil o primeiro é a pessoa natural, capaz de direitos e deveres na ordem civil e sua existência termina com a morte e o segundo é a união de indivíduos que, por meio de um trato reconhecido por lei, formam uma nova pessoa, com personalidade distinta da de seus membros (Os impactos tributários e operacionais, na conversão do produtor rural, pessoa física para pessoa jurídica no setor agrícola de grãos e fibras. Disponível em: <www.crcba.org.br/submissaodetrabalhos/arquivos/8e9795ce78.pdf).

Importante mencionar que o desempenho da agropecuária por produtores rurais pessoa física é distinto da tributação suportada pela sociedade empresária rural. Sendo que aquele produtor, suporta o ônus dos seguintes tributos: Imposto de Renda Pessoa Física; Contribuições Previdenciárias e Contribuição Sobre o Lucro Pessoa Física.

A legislação do Imposto de Renda estabelece que os “resultados provenientes da atividade rural estão sujeitos ao IR, quando obtido: a) de forma simplificada, mediante prova documental, dispensada a escrituração, quando a receita bruta total auferida no ano-base não ultrapassar setenta mil BTNs; b) escritural, mediante escrituração rudimentar, quando a receita bruta total do ano-base for superior a setenta mil BTNs e igual ou inferior a setecentos mil BTNs; c) contábil, mediante escrituração regular em livros devidamente registrados, até o encerramento do ano base, em órgão da Secretaria da Receita Federal, quando a receita bruta total no ano-base for superior a setecentos mil BTNs.

Deste modo, a arrecadação do Imposto de Renda do contribuinte produtor rural pessoa física ocorre sobre 20% (vinte por cento) da receita bruta da atividade rural por ano base. Informando que o fator determinante de pequeno, médio e grande produtor rural é fixado consoante a receita bruta aferida. As obrigações acessórias tributárias como a escrituração regular em livros contábeis será diferenciada conforme a tipologia do produtor rural.

De forma simplificada quando a receita bruta total auferida no ano-base não ultrapassar setenta mil BTNs; escritural quando a receita bruta for superior a setenta mil BTNs e mediante escrituração regular em livros devidamente registrados, até o encerramento do ano base, em órgão da Secretaria da Receita Federal, quando a receita bruta total no ano-base for superior a setecentos mil BTNs.

As contribuições sociais são destinadas ao custeio da ordem social conforme disposição emanada da Constituição Federal de 1988. A legislação previdenciária estabelece que:

Art. 25. A contribuição do empregador rural pessoa física, em substituição à contribuição de que tratam os incisos I e II do art. 22, e a do segurado especial, referidos, respectivamente, na alínea a do inciso V e no inciso VII do art. 12 desta Lei, destinada à Seguridade Social, é de:

I – 2% da receita bruta proveniente da comercialização da sua produção; (Redação dada pela Lei nº 9.528, de 10.12.97).

II – 0,1% da receita bruta proveniente da comercialização da sua produção para financiamento das prestações por acidente do trabalho.

Deste modo, o produtor rural empregador paga a título de contribuição previdenciária 2% (dois por cento) sobre a comercialização de sua produção agropecuária e 0.1% destinado ao financiamento das prestações por acidente de trabalho.

A Contribuição Sobre o Lucro Pessoa Física gera as seguintes obrigações acessórias ao produtor rural: a) a pessoa física fica obrigada à conservação e guarda do livro Caixa e dos documentos fiscais que demonstrem a apuração do prejuízo a compensar; b) à opção do contribuinte, o resultado da atividade rural, quando positivo, limitar-se-á a vinte por cento da receita bruta do ano-calendário.

- O produtor rural pessoa jurídica

A incidência tributária da Contribuição Sobre o Lucro do produtor rural pessoa jurídica abrange os resultado obtidos pelo exercício da atividade agropecuária. Deste modo, devemos compreender o desenvolvimento da atividade ruralista pela sociedade empresária. O art. 966 do código civil considera como empresário quem exerce atividade econômica, profissionalmente, de forma organizada para a produção ou circulação de bens ou serviços.

A lei civilista definiu o sujeito que gerencia profissionalmente o desempenho da atividade empresária, para a produção ou circulação de produtos, bens, serviços. É sabido que a regularidade do empresariado fica a cargo das juntas comerciais, que segundo a lei n. 8.934/94, “tem a finalidade de dar garantia, publicidade, autenticidade e eficácia aos atos jurídicos das empresas mercantis, quando subordinados a registro”.

Deste modo, a regra jurídica é a de que haja a constituição dos atos empresarias realizados pelas juntas comerciais. Consubstanciando-se em atos declaratórios das sociedades empresárias. A única exceção a essa regra é a constituição das sociedades empresárias rurais. Interessante os apontamentos realizados por Caroline Stefanello:

O código civil em vigor, ao tratar do empresário rural, assegura-lhe um tratamento favorecido, diferenciado e simplificado, dispondo que o mesmo não se sujeita ao registro comercial. No entanto, faculta-lhe adquirir a condição plena de empresário, mediante sua inscrição no Registro do Comércio (arts. 970 e 971). Dispõe, ainda, que a sociedade que tenha por objeto o exercício de atividade própria de empresário rural e seja constituída, ou transformada, de acordo com um dos tipos de sociedade empresária, pode requerer inscrição no Registro do Comércio, caso em que, depois de inscrita, ficará equiparada, para todos os efeitos, à sociedade empresária (art. 984).

Os tipos societários mais utilizados são sociedade limitada e sociedade anônima. Tanto na sociedade limitada quanto na sociedade anônima, a responsabilidade dos sócios pelas obrigações sociais é limitada, sendo que as regras de determinação desse limite variam de total do capital social não integralizado, na anônima o acionista responde até o limite do valor não integralizado da parte do capital social que ele subscreveu.

O código civil dispõe sobre as sociedades limitadas a partir do art. 1.052 enquanto que as sociedades anônimas são regidas por lei especial. Porém, atualmente o produtor rural também pode optar pela empresa individual de responsabilidade limitada – EIRELI, incluída no Código Civil pela Lei n. 12.441/2011, na qual será titular da totalidade do capital social, devidamente integralizado, que não será inferior a 100 (cem) vezes o maior salário-mínimo vigente no País, na forma do que disposto no art. 980-A do Diploma Civil, o que pode ser facilmente alcançado se integralizar o capital mediante a conferência do próprio imóvel rural e/ou maquinários agrícolas. (STEFANELLO, Caroline Maria Alburquerque. Estratégias societárias como ferramenta de planejamento tributário na atividade rural. Disponível em: < http://www.fbtedu.com.br/blog/planejamento-tributario-atividade-rural/>. Acessado em: 20/04/2017 16:25:2)

No tocante ao desenrolar da atividade ruralista, a lei não dispensou a exclusividade de seu desempenho mediante constituição de sociedade empresária. Deste modo, tanto o produtor rural pessoa física e pessoa jurídica podem desenvolver aquelas atividades econômicas, sendo que o código civil disciplina as formas de constituição, regularização e as espécies societárias do empresariado brasileiro.

Cabendo a cada sócio empresário a escolha do tipo societário que melhor lhe aprouver. Todavia, o exercício da atividade empresarial por si só, pode ser caracterizada mediante o agrupamento dos fatores de produção, a circulação de bens e serviços, a prática de atos de comércio. A regularização da atividade, mediante registro nas juntas comerciais, constitui importante mecanismo de regramento jurídico do segmento empresarial no Brasil.

No tocante a arrecadação da CSL é importante mencionar que a contribuição social sobre o lucro (CSL), também é uma das fontes de recursos previstas no art. 195 da Constituição Federal para atender ao programa de seguridade social.

As contribuições sociais poderão ser exigidas após decorridos 90 dias da data de publicação da lei que as houver instituído ou modificado. A CSL poderá ser cobrada no mesmo ano da instituição ou aumento de sua alíquota, desde que observado o prazo fixado de 90 dias (ANCELES, 2001, p. 280).

Foi mencionada a declaração de inconstitucionalidade pelo STF da Lei n. 7.689/88, que institui a contribuição social sobre o lucro das pessoas jurídicas que exploram atividade rural dos artigos oito e nono da respectiva legislação, nos termos:

(…) Inconstitucionalidade do art. 8°, da Lei 7.689/88, por ofender o princípio da irretroatividade (C.F, art. 150, III, “a”) qualificado pela inexigibilidade da contribuição dentro do prazo de noventa dias da publicação da lei. (…) Pois, ao determinar, porém, o art. 8° da Lei 7689/88 que a contribuição no período-base a ser encerrado em 31 de dezembro de 1988, violou ele o princípio da irretroatividade contido no art. 150, III, “a”, da Constituição Federal, que proíbe que a lei que institui tributo tenha, como fato gerador deste, fato ocorrido antes do início da vigência dela (BRASIL. Supremo Tribunal Federal. Ação Direta de Inconstitucionalidade n. 15. Relator: Min. Sepúlveda Pertence. Requerente: Confederação das Associações de Microempresas do Brasil).

A declaração de inconstitucionalidade efetuada pelo STF, na Lei n. 7.689/1988 ocorreu porque a Constituição Federal determina a aplicação do princípio da anterioridade nonagesimal na exigibilidade da contribuição social e o texto normativo violou esse princípio. A primeira observação que realizamos é que a contribuição social sobre o lucro tem o seu produto de arrecadação vinculado ao financiamento da seguridade social.

Como a CSL visa tributar o lucro, este subdivide-se em real e presumido, variando a arrecadação conforme a espécie de proveito da atividade desenvolvida. Pedro Einstein compreende “o lucro real como o resultado do exercício (lucro ou prejuízo contábil) do período de apuração, ajustado pela adição, exclusão e compensações autorizadas pela legislação do imposto de renda”.

A lucratividade e a rentabilidade são dois fenômenos que afetam diretamente o desenvolvimento da atividade ruralista, por relacionar-se com investimos financeiros realizados pelo produtor rural e o rendimento advindo dessa operação. O conceito de lucro é o resultado obtido da receita subtraída das despesas/custos/deduções, tudo o que resta desta operação matemática é compreendido como lucro.

O fator tempo é fundamental para dimensionar o lucro em dado período de apuração, comparando-o como lapsos temporais anteriores. Já a renda está relacionada aos retornos sobre o investimento que foi realizado pelo produtor rural a longo prazo. Há regimes diferenciados de tributação consoante os lucros obtidos pelo produtor rural. Sendo eles: a) SIMPLES; b) lucro real; c) lucro presumido; d) lucro arbitrado:

| SIMPLES | LUCRO REAL | LUCRO PRESUMIDO | LUCRO ARBITRADO |

| Microempresas e Empresas de Pequeno Porte | A arrecadação da PJ ocorre pela tributação sobre o lucro líquido do período de apuração | PJ que obtém faturamento anual menos que R$ 78 milhões e maior que R$ 4 milhões. | Aplicado pela autoridade tributária quando a PJ deixa de cumprir as obrigações relativas à determinação do lucro real ou presumido. |

Fonte: Tabela de autoria da criadora deste artigo. Dados retirados do endereço eletrônico: < https://www.treasy.com.br/blog/csll-contribuicao-social-sobre-o-lucro-liquido>.

Trata-se de um regime de tributação diferenciado instaurado pelo constituinte originário, que estabelece unificação de arrecadação impositiva, tratando-se de exceção ao pacto federativo consagrado no art. 1° da Constituição Federal e a respectiva competência tributária para instituir e receber tributos, ressalvado a distribuição do produto arrecadado aos respectivos entes da federação.

Considera-se microempresa, aquela que tenha auferido, em cada ano-calendário, receita bruta igual ou inferior a R$ 360.000,00 (trezentos e sessenta mil reais) e igual ou inferior a R$ 3.600.000,00 (três milhões e seiscentos mil reais). O Simples Nacional implica o recolhimento mensal, mediante documento único de arrecadação, dos seguintes impostos e contribuições.

No tocante ao sistema tributário do lucro real – apuração do lucro de uma empresa, por meio de um balanço contábil (CALDERELLI, enciclopédia contábil brasileira, p. 519), convém informar que as sociedades empresárias ou empresário individual pagarão a exação mediante o lucro líquido no período apurado (geralmente trimestralmente), após contabilização daqueles resultados no LALUR – Livro de Apuração do Lucro Real.

O sistema de tributação de lucro presumido é estabelecido para as sociedades empresárias que não possuem escrituração contábil, consistindo em determinar o lucro tributável com base na receita bruta verificada em cada exercício financeiro. Depois de chegado ao lucro, aplicar-se-á a alíquota de presunção variantes conforme a atividade econômica desenvolvida pelo produtor rural.

O sistema de lucro arbitrado é o utilizado pela autoridade tributária quando a pessoa jurídica deixa de cumprir as obrigações relativas à determinação do lucro real ou presumido. Sendo uma modalidade adotada pelo fisco, para lançar a tributação, quando a sociedade empresária não possui escrituração contábil organizada (CALDERELLI, enciclopédia contábil brasileira, p. 519).

Importante mencionar que há tramitação da Proposta de Emenda à Constituição de n. 233/08 que busca simplificar o sistema tributário nacional:

Criando o imposto sobre o valor adicionado federal (IVA-F), que unificará as contribuições sociais: Cofins, Pis e Cide-combustível; extingue e incorpora a contribuição social sobre o lucro líquido (CSLL) ao imposto de renda das pessoas jurídicas (IRPJ).

A reforma também visa estabelecer mecanismos para repartição da receita tributária c) institui um novo ICMS que passará a ter uma legislação única, com alíquotas uniformes, e será cobrado no estado de destino do produto; d) desonera a folha de pagamento das empresas; e) acaba com a contribuição do salário-educação e parte da contribuição patronal para a Previdência Social (BRASIL. Câmara dos deputados. Proposta de Emenda à Constituição PEC 233/2008, de iniciativa do Poder Executivo. Disponível em: <http://www.camara.gov.br/proposicoesWeb/prop_mostrarintegra?codteor=550808&filename=SBT+2+CCJC+%3D%3E+PEC+233/2008>).

A proposta de emenda à constituição 223/08 padece de inconstitucionalidade material considerando que o Brasil adotou a forma republicana de governo e federativa de Estado, significando afirmar que cada ente da federação possui autonomia político-administrativa para exercer seu poder de tributar, para que a proposta segue com seu propósito inicial dever-se-ia alterar a forma de Estado e de governo para implementá-la ao sistema tributário-constitucional vigente.

Enquanto corre a tramitação da PEC no congresso nacional, recordando que necessário é a discussão e votação em cada casa do congresso nacional, em dois turnos, considerando-se aprovada se obtiver, em ambos três quintos dos votos dos respectivos membros (CF, art. 60 §2°), atentamos a regra tributária da Contribuição sobre o lucro.

Entre as contribuições sociais, estão a Contribuição Social sobre Faturamento (COFINS), Contribuição Social sobre o Lucro e a Contribuição para o Programa de Integração Social (PIS/Pasep). A Lei complementar n. 70/91, institui a contribuição social para o financiamento da seguridade social, nos termos do inciso I do art. 195 da Constituição Federal, calculada sobre o valore do faturamento mensal das pessoas jurídicas:

Faturamento é o somatório do produto de vendas ou de atividades concluídas num dado período e representa o total das receitas decorrentes da atividade econômica geral da empresa. Portanto, para Geraldo Ataliba e Cláber Giardino, a consistência do fato avaliável pelo faturamento só pode ser “… o conjunto de negócios ou operações que a ele (faturamento) dá ensejo. Assim, para haver ‘faturamento’ é indispensável que se tenham realizado operações mercantis, ou vendido produtos, ou prestado serviço, ou realizado operações similares”. Todas essas operações conduzirão à obtenção de uma receita decorrente do faturamento, cuja periodicidade – diária, semanal, mensal, anual, etc. – poderá variar ao sabor dos interesses políticos (KONKEL JUNIOR, 2005, p. 268).

Nas palavras do mencionado autor, faturamento é compreendido como o produto das vendas ou atividades condicionada ao fator tempo. São os recursos provenientes do exercício da atividade considerando determinada periodicidade – diária, mensal ou anual. Sendo que o Poder Público, a título de arrecadação tributária, recebe aqueles valores adimplidos pelo produtor rural.

Sendo que houve o debate no STF acerca da inconstitucionalidade da COFINS:

(…) A constitucionalidade da COFINS foi reconhecida pelo Supremo Tribunal Federal por meio da Ação Declaratória de Constitucionalidade n. 1-1/DF. Sendo que o STF enfrentou as seguintes questões que vinham sendo debatidas pela doutrina acerca da inconstitucionalidade da COFINS: a) a impossibilidade de convivência da COFINS com o PIS; b) o ferimento do princípio da não cumulatividade dos impostos da União; c) a atribuição das funções de fiscalizar e arrecadar à Receita Federal; d) a COFINS seria uma nova contribuição, com base na competência residual da União (artigo 195, § 4°, Constituição Federal), o que estaria a reclamar a sua instituição por meio de lei complementar; e) violação do princípio constitucional da anterioridade, visto que o Diário Oficial de 31/12/91 somente circulou no dia 02/01/92 (KONKEL JUNIOR, 2005, p. 260).

Deste modo, o faturamento corresponde ao vulto das receitas decorrentes da atividade econômica geral da empresa. Konkel Junior aludindo a Geraldo Ataliba e Cléber Giardino inferem que “o faturamento não pode ser materialidade da incidência de nenhum tributo, mas apenas seu critério, a mensuração de um fato economicamente avaliável. Um número uma quantidade, um montante não é um fato: é a dimensão de um fato; é sua medida”.

Deste modo o que a legislação tributária considera como a base tributável da COFINS não passa da mensuração de um fato economicamente tributável, não podendo sobre pretexto do direito tributário, ser considerado como a base de cálculo, mas sim como o critério quantitativo da contribuição social.

Sendo que a base de cálculo da COFINS o faturamento mensal da pessoa jurídica, sendo considerado como a “receita bruta das vendas de mercadorias, de mercadorias e serviços e de serviços de qualquer natureza. A definição de receita bruta é abrangente e corresponde à totalidade das receitas auferidas pela pessoa jurídica, podendo ser constituída de juros, alugueis, royalties e outros valores que representem ingresso na pessoa jurídica.

A alíquota do aludido tributo é de 2% (dois por cento). No tocante as isenções, do latim eximire, pressupõe eximir-se o sujeito passivo da constituição do crédito tributário, posto que, como elemento excludente, impede seja o lançamento efetivado. Há isenções da COFINS e PIS/PASEP para as receitas: a) exportação de produtos agropecuários para o exterior; b) dos serviços prestados a pessoa física ou jurídica residente ou domiciliada no exterior.

Sendo inaplicada a COFINS e PIS/PASEP as pessoas jurídicas que explorar atividade rural e recolher os tributos sob a modalidade do SIMPLES. Por se tratar de regime jurídico diferenciado, simplificando e favorecido, aplicável às pessoas jurídicas consideradas como Microempresas e Empresas de Pequeno Porte, essas contribuições são devidas e recolhidas de forma unificada.

Sendo o prazo para o pagamento até o último dia útil da quinzena subsequente ao mês de ocorrência dos fatos geradores. O Programa de Integração Social, é um Fundo de Participação constituído pelas seguintes parcelas:

- a primeira, com recursos próprios da empresa, calculados com base no faturamento

- a segunda, com recursos próprios das instituições financeiras, sociedades seguradoras e outras empresas que não realizassem operações de vendas de mercadorias, em valor idêntico ao apurado para o imposto de renda devido;

- por fim, as entidades de fins não lucrativos que tivessem empregados assim definidos pela legislação trabalhista, contribuiriam com valor calculado sobre a folha de salário.

A Constituição Federal de 1988, por sua vez, concedeu destinação diversa para o PIS, passando pois a financiar, o programa do seguro-desemprego e o abono de que trata o parágrafo terceiro do artigo 239 da Constituição Federal. A natureza jurídica do PIS, após a edição da Constituição Federal de 1988, já foi objeto de apreciação pelo STF por ocasião do julgamento da Ação Direta de Inconstitucionalidade n° 1-1/DF, cujo voto condutor do ministro Moreira Alves consagrou que:

No tocante ao PIS/PASEP, é a própria Constituição Federal que admite o faturamento do empregador seja base de cálculo para essa contribuição social e outra, como, no caso, é a COFINS. De feito, se o PIS/PASEP, que foi caracterizado, pelo artigo 239 da Constituição, como contribuição social por lhe haver dado esse dispositivo constitucional permanente destinação previdenciária, houvesse exaurido a possibilidade de instituição, por lei, de outra contribuição social incidente o faturamento dos empregadores, essa base de cálculo, por já ter sido utilizada, não estaria referida no inciso I do artigo 195, que é o dispositivo da Constituição que disciplina, genericamente, as contribuições sociais, e que permite que, nos termos da lei (e, portanto, de lei ordinária), seja a seguridade social incidente sobre o faturamento dos empregadores.

Sendo que a discussão alusiva ao PIS/PASEP é admissão, pelo poder constituinte originário, do faturamento do empregador configuraria natureza jurídica de contribuição social. Alegando, o mencionado ministro que o texto constitucional deu-lhe destinação previdenciária e logo, detendo a caracterização tributária.

Oportunamente, com a promulgação da Lei n. 9.718/98 que altera a legislação tributária federal, foi aduzido que a base de cálculo das contribuições do PIS/PASEP e COFINS, devidas pelas pessoas jurídicas de direito privado, serão calculadas com base em seu faturamento, compreendendo este a receita bruta auferida pela pessoa jurídica, com as devidas exceções elencadas pelo legislador originário.

Considerações finais

Com o estudo do tema proposto: os principais aspectos da tributação na agropecuária, buscou-se analisar a carga tributária suportada pelo produtor rural pessoa física e jurídica, fazendo as principais distinções sobre os regramentos jurídicos em ambos os casos.

A lucratividade e a rentabilidade são dois fenômenos que afetam diretamente o desenvolvimento da atividade ruralista, por relacionar-se com investimos financeiros realizados pelo produtor rural e o rendimento advindo dessa operação. O conceito de lucro é o resultado obtido da receita subtraída das despesas/custos/deduções, tudo o que resta desta operação matemática é compreendido como lucro.

Sendo que ocorrerá significativas mudanças da rentabilidade e lucratividade a depender de constituição ou não de pessoa jurídica para desempenho da atividade agrícola. Foi mencionado também o papel desempenhado pelas juntas comerciais enquanto órgãos estaduais responsáveis pela regularização dos empreendimentos brasileiros. De tal sorte que o produtor rural poderá optar por regimes de tributação consoante sua volutio e rentabilidade.

Do SIMPLES aos sistemas de lucro real, presumido ou arbitrado, a administração tributária coloca à disposição do produtor rural a oportunidade de aderir ao melhor regramento jurídico que lhe aproveite. Demonstrando a preocupação estatal em facilitar e aperfeiçoar os sistemas de arrecadações tributárias.

Referências

ANCELES, Pedro Einstein dos Santos. Manual de tributos da atividade rural. São Paulo: atlas, 2001.

BRASIL Lei n°. 9.718, de 27 de Novembro de 1998. Altera a Legislação Tributária Federal. Publicado no Diário oficial [da] União de 28.11.1998.

BRASIL. Constituição Federal, 1988.

BRASIL. Lei 8.023, de 12 de abril de 1990. Altera a legislação do Imposto de Renda sobre o resultado da atividade rural, e dá outras providências. Publicada no diário oficial [da] União de 13.4.1990.

BRASIL. Lei 8.212, de 24 de Julho de 1991. Dispõe sobre a organização da Seguridade Social. Institui Plano de Custeio, e dá outras providências. Publicada no Diário oficial [da] União de 25.7.1991.

BRASIL. Lei Complementar n. 123, de 14 de dezembro de 2006. Institui o Estatuto Nacional da Microempresa e da Empresa de Pequeno Porte, altera dispositivo das Leis n. 8.212 e 8.213, ambas de 24 de julho de 1991, da Consolidação das Leis do Trabalho – CLT, aprovada pelo Decreto-Lei n. 5.452, de 1° de maio de 1943, da Lei n. 10.189, de 14 de fevereiro de 2001, da Lei Complementar n. 63, de 11 de janeiro de 1990; e revoga as Leis n.s 9.317, de 5 de dezembro de 1996 e 9.841, de 5 de outubro de 1999. Publicada no Diário oficial [da] União de 15-12-2006 e republicada no DOU de 31-1-2009.

BRASIL. Lei Complementar n. 70, de 30-12-1991. Institui contribuição para financiamento da Seguridade Social, eleva a alíquota da contribuição social sobre o lucro das instituições financeiras e dá outras providências. Publicada no Diário oficial [da] União de 31.12.1991.

BRASIL. Lei n. 10.406, de 10 de janeiro de 2002. Institui o código civil. Publicada no Diário oficial [da] União de 11-1-2002.

BRASIL. Lei n. 5.172, de 25 de outubro de 1966. Dispõe sobre o Sistema Tributário Nacional e institui normas de direito tributário aplicáveis à União, Estados e Municípios. Publicado no Diário oficial [da] União de 31-10-1966.

BRASIL. Lei n. 8.934 de 18 de novembro de 1994. Dispõe sobre o registro público de empresas mercantis e atividades afins e dá outras providências. Publicado no Diário oficial [da] União de 21.11.1994.

BRASIL. Lei n°.9.715, de 25-11-1998, Dispõe sobre as contribuições para os Programas de Integração Social e de Formação do Patrimônio do Servidor Público – PIS/PASEP, de que tratam o art. 239 da Constituição e das Leis Complementares n. 7, de 7 de setembro de 1970, e n. 8 de, de 3 de dezembro de 1970.

BRASIL. Lei. 7.689, de 15 de dezembro de 1988. Institui contribuição social sobre o lucro das pessoas jurídicas e dá outras providências. Publicado no Diário oficial [da] União de 16.12.1988.

BRASIL. Proposta de Emenda à Constituição – PEC 233/2008. Busca simplificar o sistema tributário nacional: criando o imposto sobre o valor adicionado federal (IVA-F), que unificará as contribuições sociais: Cofins, Pis e Cide-combustível; extingue e incorpora a contribuição social sobre o lucro líquido (CSLL) ao imposto de renda das pessoas jurídicas (IRPJ). Estabelece mecanismos para repartição da receita tributária c) institui um novo ICMS que passará a ter uma legislação única, com alíquotas uniformes, e será cobrado no estado de destino do produto; d) desonera a folha de pagamento das empresas; acaba com a contribuição do salário-educação e parte da contribuição patronal para a Previdência Social. Disponível em: <http://www.camara.gov.br/proposicoesWeb/fichadetramitacao?idProposicao=384954>. Acessado em: 14/04/2017 00:36:00.

BRASIL. Supremo Tribunal Federal. Ação Direta de Inconstitucionalidade n. 15. Relator: Min. Sepúlveda Pertence. Requerente: Confederação das Associações de Microempresas do Brasil.

CALDERELLI, Antônio. Enciclopédia contábil brasileira vols. 1 ao 7. Editora Formar LTDA, São Paulo.

CAMARGO, Renata Freitas de. O que é a Contribuição Social sobre o Lucro Líquido? Quem deve pagar e como é feito o cálculo da CSLL? Disponível em: <https://www.treasy.com.br/blog/csll-contribuicao-social-sobre-o-lucro-liqui>. Acessado em: 20/04/2017 17:05:23

CAMARGO. Renata Freitas de. O que é a Contribuição Social sobre o Lucro Líquido? Quem deve pagar e como é feito o cálculo da CSLL? Disponível em: < https://www.treasy.com.br/blog/csll-contribuicao-social-sobre-o-lucro-liquido>. Acessado em: 14/04/2017 13:14:05

CARVALHO, José Baptista de. Capitanias hereditárias, resumo, criação, objetivos, donatários, administração colonial. Disponível em: <www.historiadobrasil.net/capitaniashereditarias.>. Acesso em: 11/04/2017 21:02:25

CARVALHO. Paulo de Barros. Curso de Direito tributário. 27 ed. São Paulo: saraiva, 2016.

BRASIL. Lei n. 4.504, de 30 de novembro de 1964. Dispõe sobre o Estatuto da Terra, e dá outras providências. Publicado no diário oficial [da] União de 30.11 1964.

KONKEL JUNIOR, Nicolau. Contribuições sociais: doutrina e jurisprudência. São Paulo: Quartier Latin, 2005.

Os impactos tributários e operacionais, na conversão do produtor rural, pessoa física para pessoa jurídica no setor agrícola de grãos e fibras. Disponível em: <www.crcba.org.br/submissaodetrabalhos/arquivos/8e9795ce78.pdf>. Acessado em: 11/04/2017 22:00:05.

SERAPIO, Pedro. Comércio exterior: agronegócio é responsável por 49,9 % das exportações brasileiras. Disponível em: < http://www.gazetadopovo.com.br/agronegocio/agricultura/agronegocio-e-responsavel-por-499-das-exportacoes-brasileiras-ez3ruvdpqibesfvt5zmbk9k13>. Acessado em: 11/04/2017 21:42:06.

STEFANELLO, Caroline Maria Alburquerque. Estratégias societárias como ferramenta de planejamento tributário na atividade rural. Disponível em: < http://www.fbtedu.com.br/blog/planejamento-tributario-atividade-rural/>. Acessado em: 20/04/2017 16:25:21